Geçen yıl tüm olumsuz gelişmeler ve beklentilere rağmen endekslerde yeni zirve beklediğimi vurgulamıştım. Fed faiz atışlarının 2 aktör üzerinde” kısmen” etkili olduğunu ancak kamu üzerinde bir etkisi olmadığını ve kamunun harcamaya devam ettiği sürece özel sektör ve hane halkının da bundan pozitif etkilenmesinin kaçınılmaz olduğunu açıklamıştım. Kısmen çünkü Covid sonrası dönemde istihdam verilerine baktığımızda daha fazla sayıda insanın , gerekirse birden fazla işte, daha uzun ve daha yüksek maaşla çalıştığını görüyoruz. Kredi kullanımı yeni yeni başlıyor. Şirketlerin ise yatırıma devam ettiklerini ancak ilk ekte görüldüğü üzere bunu borçlanarak yapmadığı anlaşılıyor. Bu o tarihte çok kabul gören bir görüş olmasa da endekslerde yeni zirvelerin görünmesi ile beraber “fiyatı yorumlayarak” gerçeğe ulaşmaya çalışanların da yavaş yavaş ilgilenmeye başladığı (ama hala Fed güvercin konuştu davulu çalanlar var) bir teori haline geldi. Şu anda piyasada bunun bir adım ilerisi ...

Posts

- Get link

- X

- Other Apps

QE değil ve Dalgalanma Sürecek Fed’in kredi penceresinin neden QE olmadığını savunmak için önce krizi baştan almak ve sonra da bundan sonra ne olacağını speküle etmek istiyorum, kabaca şöyle bir akış söz konusu: Düşük faiz ortamında teknoloji start-upları ve onları fonlayan VC’ler çoğalıyor ( bu VC’ler de kurtarıldı). SVB özellikle bu sektörle kredi ilişkisi içinde. Ancak bu ilişki "captive" tabir edilen durumda. Startuplar sadece kredi almıyor, mevduatlarını SVB’de tutmak, maaşları SVB üzerinden ödemek vs vs zorunda. Covid sonrası mevduatlarda, kamunun da katkısı ile, ciddi bir artış oluyor. SVB örneğin 0.5% faiz ödediği bir mevduata karşılık para yapmak için elindeki fonları 1% getiren ABD 10 yıllık tahvile veya MBS’lere yatırıyor. Devran dönüp faiz artışları geldiğinde SVB’nin hem aktifleri hem pasifleri hırpalanıyor. Bildiğiniz üzere faiz artışlarına en negatif tepkiyi Nasdaq verdi. Hatta “l...

- Get link

- X

- Other Apps

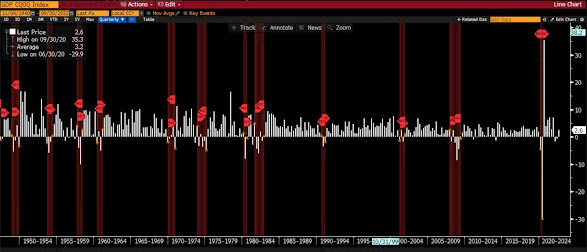

Teknik Resesyona Ne Oldu? Henüz çeyreğin ortasındayız ve bu rakamlar çok hızlı bir şekilde geri gelebilir: “ On November 9, the GDPNow model estimate for real GDP growth in the fourth quarter of 2022 is 4.0 percent , up from 3.6 percent on November 3.” Ancak yine de Atlanta Fed’de görülen 4% büyüme yılın ilk yarısında görülen daralma ile karşılaştırıldığında çelişkili bir durum oluşturuyor. Fed’in faiz artışlarını sürdürmesi, işsizlik oranında önemli bir artış olmaması ve nette hatta gerilemesi, endekslerde bir çöküş yaşanmaması neticesinde yılın ilk yarısında kaydedilen daralmanın resesyon olduğunu söyleyenler, yani iki çeyrek üst üste daralma teknik resesyondur görüşü, sessizce ortadan kayboldu. Peki ama tam olarak ne oldu? İlgi çeken bir tartışma. İlk grafiğe baktığınızda ister üst üste iki çeyrek daralma olarak tanımlayın ister NBER kriterlerine göre bakın resesyonların aynı tarihlere denk düştüğünü göreceksiniz. Şayet önümüzdeki aylarda NBER bir açıkla...

- Get link

- X

- Other Apps

Zayıflama Başladı Fed toplantısından çıkacak kararlar ve bir sonraki toplantıda 75’lik adımlardan 50’ye bir geçiş olup olmayacağı çok önemli olsa da ben ayrı bir analiz halinde Cuma günü açıklanacak istihdam verisine değineceğim. Beklenti 195K artış. Bu işsizlik oranını (diğer etkenler devrede olmazsa) sabit tutmaya yetecek olan 100K seviyesinin çok üzerinde bir rakam. Elbette önceki aylarla karşılaştırdığımızda bir momentum kaybı var ancak Fed’in istediği kayıp momentumda değil istihdamın kendisinde. Tıpkı enflasyon verisinde olduğu gibi iş gücü piyasasında da alt göstergeler net bir zayıflamaya işaret ediyor. Bir göz atalım: Önce son 2 Fed Bej Kitap yayınından iki paragrafı karşılaştırmak istiyorum. Eylül ayında açıklanan Bej Kitaptan iş gücü piyasaları özeti: Employment rose at a modest to moderate pace in most Districts. Overall labor market conditions remained tight, although nearly all Districts highlighted some improvement in labor availability, particu...

- Get link

- X

- Other Apps

Niyetim her mecradan yağan Russell Napier’in görüşlerini https://themarket.ch/interview/russell-napier-the-world-will-experience-a-capex-boom-ld.7606 test etmekten ziyade bazı noktalardan derinlik katmak. Zira bir röportajda her hangi bir konuyu tüm yönleri ile karşı tarafa aktarmak mümkün değil. Doğrudan Napier’in görüşlerini bölümlere ayırarak bu işi yapmaya çalışacağım ancak önce röportajda sık sık geçen 2. Dünya Savaşı sonrası borcun azaltılması konusuna Fed kaynaklarını kullanarak değinmek istiyorum. Bahsi geçen tablo bu: Uzun vadeli ABD tahvil getirisinin seyri de bu: ABD savaşa girdiğinde bir kaç yüz milyon dolarla ifade edilen askeri harcamalar 1943 yılında 85 milyar 1944 yılında ise 91 milyar dolar seviyesine yükseldi. Savaşı fonlamak için borçlanmaya başlayan Hazine de maliyetleri makul seviyede tutabilmek için Fed’den faizleri çıpalamasını talep etti. Fed aldığı pek çok karara ek olarak barış döneminde 2-4% arası bir oranla satın aldığ...

- Get link

- X

- Other Apps

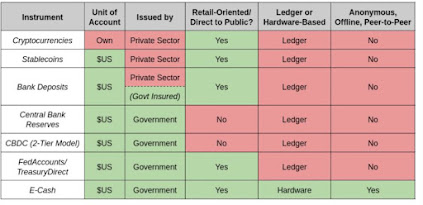

Huzurlarınızda E-Cash Bugün TM Finansal Teknolojiler çalışma grubunun başkanı Stephen Lync h 4 üye ile beraber ECASH (Electronic Currency And Secure Hardware Act) adı verilen bir yasa tasarısı sundu. T asarı ABD Hazinesini (dikkat edin Fed değil) gizliliğin korunması, kişilerin finansal siteme dahil edilmesi ve tüketicinin korunması ile dijital dolar teknolojileri üzerine çalışmakla yetkilendiriyor. Tasarı e-cash'i söyle tanımlamış: Legal tender yani yasal bir ödeme aracı Bearer instrument yani hamiline . Bir başka deyişle account based (hesap bazlı değil) token based olacak. Yani fiziki cüzdanınızı kaybetmeniz gibi e-cash donanımını kaybetmeni durumunda paranız gidiyor. Interoperable yani cari finansal sistemin aktör ve yapı taşları ile uyumlu Fiziki paranın anonimitesi ve güvenliğini replike ediyor Finansal anlamda dışlanmış kesimlerin içeri alınmasına yardımcı oluyor. VE e-cash dijital mer...

- Get link

- X

- Other Apps

Rusya ve Çağrışım Nihayet piyasaların spekülasyon konusu yaptığı Rus tahvillerinde 16 Mart kupon ödemesi geldi çatt ı. Rusya'dan gelen açıklama ödemenin Ruble bazında yapılabileceği yönünde olsa da bu 7 Martta da belirttiğim gibi bu kupon ödemeleri özelinde kabul edilebilir bir alternatif değil. Rusya'nın rezervlerine erişemediği göz önüne alınırsa adil bir mahkemede ödememe durumu default kabul edilir mi? Ediliyorsa yine yargı yolu ile alacaklılar Rusya'nın bloke edilmiş olan rezervlerinden alacaklarını alabilir mi? gibi sorular da hemen akla geliyor. 30 günlük süre 1 5 Nisanda dolacağı için bugün nihai sonucu da görmeyeceğiz. Kamunun 39 bn dolarlık ihracının 20 bn doları (JPM'in hesabı) yabancılarda görünürken özel sektörün 98 bn dolarlık ihracının 21 bn dolarlı yabancılarda. Rakamlar global sistem için çok büyük değil ancak teminat ilişkileri üzerinden tahmin edilemeyecek boyuta geçmesi de her zaman mümkün. Bu duru...